Economia

I nodi della competitività italiana secondo il Centro Studi di Confindustria

Di Ilaria Donatio

Nonostante i focolai di crisi sullo scacchiere internazionale, l’economia globale dovrebbe riuscire ad evitare una frenata generalizzata. L’iniziale taglio dei tassi di interesse in Europa e in America è la principale notizia positiva per la crescita che però sarà prudente.

Quanto all’Italia, il grande driver di crescita è senza dubbio rappresentato dalle risorse europee del PNRR – è però urgente spendere in modo produttivo – da impiegare in investimenti e riforme fino al 2025. Restano, infatti, da sciogliere i nodi che penalizzano la competitività delle imprese e che richiedono scelte sagge.

Sono numerosi e articolati i passaggi del Rapporto di previsione del Centro studi di Confindustria “I nodi della competitività – La crescita dell’Italia fra tensioni globali, tassi e Pnrr”, presentato stamane alla Sala del Refettorio di Palazzo San Macuto.

Dopo i saluti introduttivi del vicepresidente della Camera Giorgio Mulè, Alessandro Fontana, direttore Centro studi, ha presentato il Rapporto. Sono intervenuti, tra gli altri, Fabrizia Lapecorella, vicesegretaria generale Ocse, Andrea Montanino, Chief Economist di Cassa Depositi e Prestiti, Lucia Aleotti, Vice Presidente per il Centro Studi Confindustria, l’editorialista del Corriere della Sera, Antonio Polito che ha moderato il dibattito.

Mulè: “Bisogna trovare modelli di una nuova società per facilitare la mobilità delle competenze”

“Il Rapporto semestrale del Centro Studi Confindustria”, ha detto il vicepresidente della Camera, Giorgio Mulè, introducendolo, “ci consegna qualcosa che non appartiene alle scienze augurali: ci sono numeri e di fronte ai numeri esiste solo l’obbligo di prendere atto di trend già in atto nella società per intervenire in tempo ed evitare effetti negativi per l’economia e la società”.

“Mi ha molto colpito”, ha aggiunto Mulè, “quella parte del Rapporto che dà la definizione di “trappola della mobilità”, strettamente connessa a decremento demografico e al mismatch di competenze e che ha una proiezione drammatica per i prossimi anni”.

Ecco, dunque, la ragione per cui bisogna trovare “modelli di una nuova società”, concentrandosi su interventi concreti, in particolare sul “fronte abitativo nelle grandi città, per facilitare la mobilità delle competenze”. Il vicepresidente della Camera ha sottolineato l’importanza di non basarsi solo sul trasferimento fisico che porta le persone dal Sud al Nord del Paese, ma di creare modelli che “favoriscano lo sviluppo stanziale nelle regioni meridionali”.

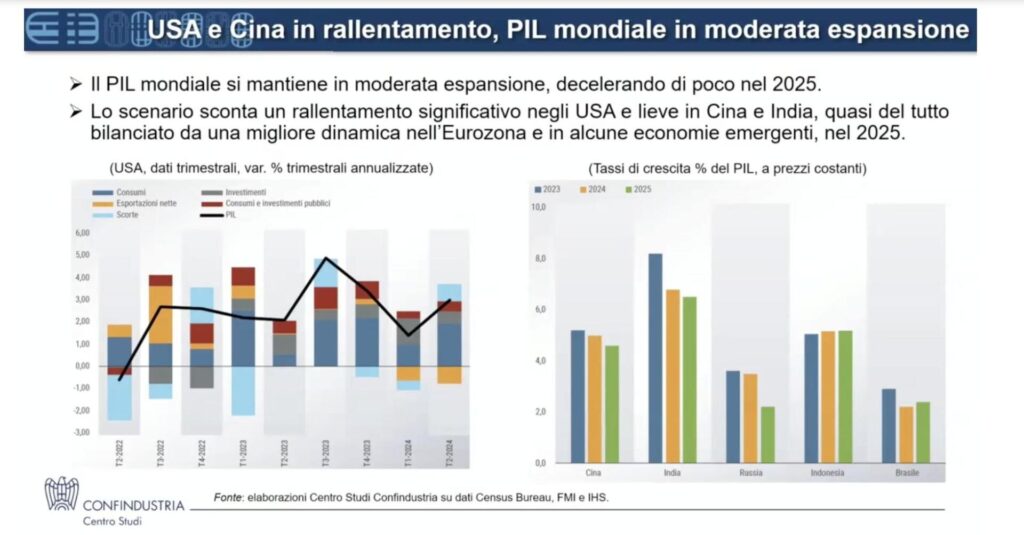

Il gap tra Eurozona e Usa e Cina

È ampio il gap di crescita dell’Eurozona rispetto agli altri due grandi player mondiali: dal pre-pandemia (fine 2019) alla metà del 2024, il Pil dell’Area Euro è aumentato del +3,9% rispetto al +10,7% degli Stati Uniti e al +22,8% della Cina. L’Europa è alle prese con il forte calo degli investimenti e il rallentamento dei consumi delle famiglie, entrambi legati agli alti tassi di interesse. L’indice di fiducia delle imprese industriali è recessivo da 19 mesi e ha toccato il punto più basso da agosto 2020.

Commercio mondiale in espansione

Dopo la battuta d’arresto nel 2023, nei primi sette mesi del 2024, il commercio mondiale di beni è tornato in espansione, tornando ai ritmi pre-pandemia. Ciò grazie a una domanda più robusta alimentata dal rientro dell’inflazione, che sostiene il potere d’acquisto e la fiducia delle famiglie, e dalla discesa dei tassi di interesse nelle principali aree, che permetterà una graduale risalita del credito e una migliore dinamica degli investimenti. L’andamento della domanda globale è trainato dagli acquisti all’estero degli Stati Uniti (primo paese importatore mondiale) e dalle vendite della Cina (primo esportatore mondiale).

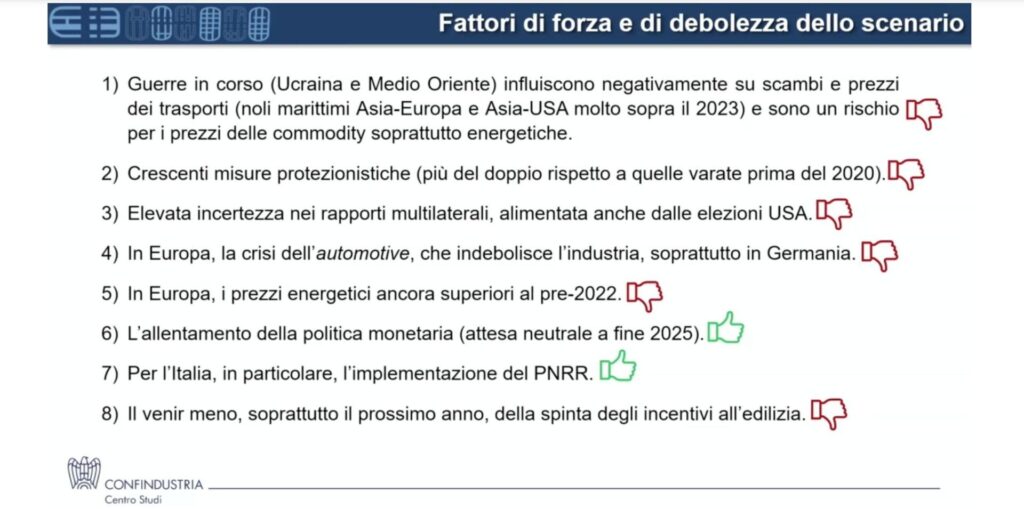

Tutti gli scenari di crisi

Tassi ancora elevati, prezzi energetici superiori al pre-2022, guerre in Ucraina e Medio Oriente, crescenti misure protezionistiche (a ritmo più del doppio rispetto a quelle varate prima del 2020), elevata incertezza nei rapporti multilaterali, alimentata anche dalle prossime elezioni presidenziali negli Stati Uniti. All’energia e alle guerre, in Europa si aggiunge la crisi dell’automotive 3che sta indebolendo l’attività industriale, soprattutto in Germania.

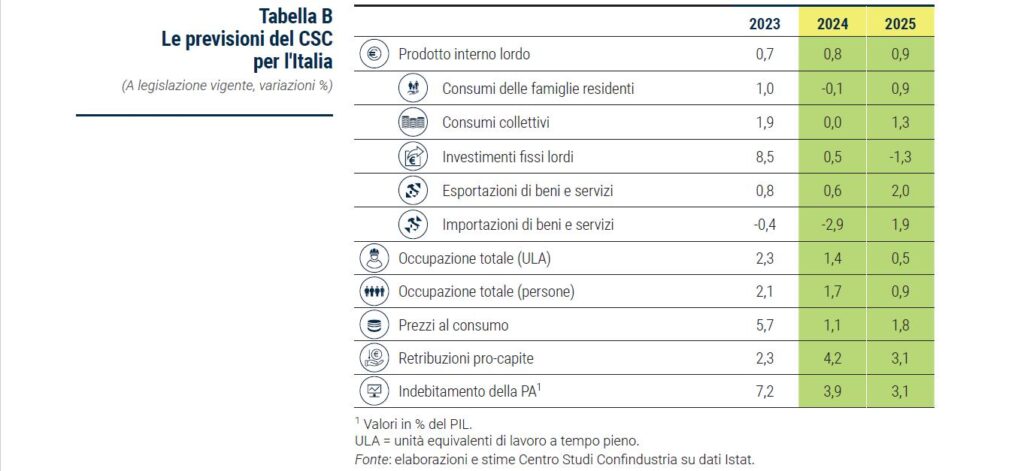

La crescita in Italia

La crescita del PIL dal lato dell’offerta quest’anno viene dai servizi (+0,6% nel 2° trimestre dopo un forte aumento anche nel 1° di +0,8%), in calo tutti gli altri settori. Nel 3° trimestre 2024, l’attività nei servizi è in rallentamento ma dovrebbe rafforzarsi nella parte finale dell’anno e poi nel 2025 grazie alla moderata inflazione, all’aumento del reddito disponibile reale delle famiglie e al miglioramento delle condizioni di accesso al credito al consumo.

Le costruzioni dal lato abitativo stanno risentendo fortemente della riduzione degli incentivi nel 2024 e ne risentiranno in misura ancora maggiore nel 2025 quando verranno meno altre agevolazioni fiscali. Quelle di tipo non abitativo, invece, dovrebbero beneficiare delle risorse del PNRR e di impieghi bancari meno onerosi. Nel biennio prevarrà comunque l’effetto del calo delle abitazioni.

I consumi frenano a favore del risparmio

La spesa delle famiglie per beni e servizi è tornata sui livelli pre-Covid grazie all‘ottima crescita registrata nel 2023 (+1,0% in media d’anno). Nella prima metà del 2024 è cresciuta ancora anche se in misura molto limitata (in media, +0,2% a trimestre). Sta risalendo lentamente anche la spesa per i beni, diminuita lo scorso anno (-1,3% in media).

L’elevata propensione al risparmio, arrivata molto oltre i valori “normali” (10,2% nel 2° trimestre, rispetto a 7,9% nel periodo 2015-2019) sta frenando i consumi e riflette l’intenzione delle famiglie di ricostituire il risparmio speso negli anni scorsi (a causa dell’alta inflazione) e l’incerto contesto geopolitico. In prospettiva, le famiglie dovrebbero tendere gradualmente a normalizzare il tasso di risparmio, aumentando i consumi.

I nodi della competitività: il declino demografico

Nei prossimi anni diversi fattori mettono a rischio la crescita del Paese. Il declino demografico accrescerà la carenza di lavoratori, che già oggi è un problema: sulla base delle proiezioni demografiche Istat, il saldo naturale della popolazione residente in Italia è previsto ridursi di 1,5 milioni tra l’inizio di quest’anno e il 2028. Nonostante il saldo migratorio positivo con l’estero atteso pari a 1,2 milioni, la popolazione in età lavorativa sarà inferiore di 850mila unità. A parità di tasso di occupazione, l’offerta di lavoro tra 5 anni si ridurrà di 520mila unità.

Una modesta crescita economica (del 4,9% cumulato nel 2024-2028) implicherebbe un fabbisogno di occupazione aggiuntiva di circa 815mila unità. Il mismatch, quindi, potrebbe ampliarsi di 1,3 milioni unità nel 2028. A livello territoriale, sarebbe più contenuto al Nord, comunque sotto la media nazionale al Centro, mentre si accentuerebbe nel Mezzogiorno.

Difficile pensare di compensarlo con il solo aumento del tasso di occupazione: servirebbe un ampliamento degli ingressi di lavoratori stranieri di circa 120mila unità in più all’anno.

I nodi della competitività: costi di alloggio

I costi di alloggio sono un fattore chiave nella decisione di trasferirsi per lavoro in un’altra area geografica. In un mercato ideale, i costi di alloggio dovrebbero essere proporzionati al livello di produttività della regione e quindi ai salari medi. Prezzi delle case troppo alti rispetto alla produttività, anche in zone ad alta domanda di lavoro, creano una barriera per i lavoratori che potrebbero trasferirsi in tali aree.

In Italia, questo problema si manifesta in maniera particolarmente evidente in alcune province come Milano, Como, Venezia, Bologna, Firenze e Roma, oltre che in generale nel Nord-Ovest e nel Centro Italia. Misure di sostegno per i canoni di locazione e un piano composito, volto a favorire la costruzione o riqualificazione di immobili a prezzi calmierati, potrebbero aiutare a ridurre questi squilibri e accrescere la mobilità dei lavoratori.

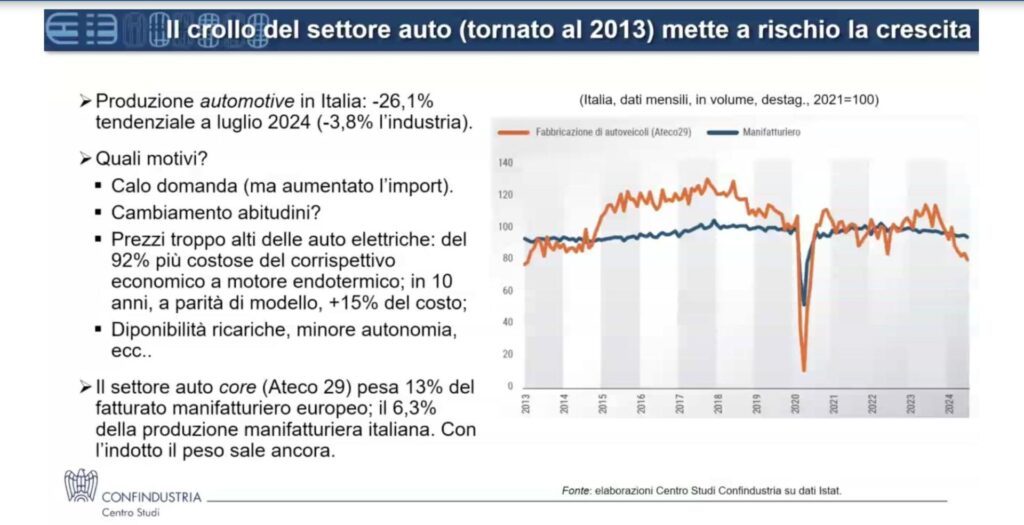

I nodi della competitività: il crollo dell’automotive

Il crollo del settore dell’auto, tornato circa al livello di produzione di inizio 2013, data la sua rilevanza, mette a rischio la crescita italiana sia di breve che di medio-lungo periodo: -26,1% la produzione a luglio 2024 rispetto a luglio 2023 contro il -3,8% della produzione industriale totale.

Il fenomeno, seppur legato alla debolezza della domanda, non è solo congiunturale (è aumentato, sebbene di poco, l’import di autoveicoli in Italia del +2,0% tendenziale). C’è anche qualche cambiamento nelle abitudini che riduce la domanda: tra i giovani sarebbe più basso il desiderio di utilizzare un’automobile rispetto alle precedenti generazioni; è in forte crescita il vehicle-sharing. Ma incide sicuramente anche il costo: in Europa nel 2023 l’automobile elettrica più economica sul mercato era del 92% più costosa del corrispettivo più economico a combustione interna, a causa delle batterie, che incidono circa per il 40% sul totale dei costi; le differenze di prezzo aumentano man mano che si riduce la dimensione del veicolo.

Inoltre, i tempi di ricarica sono più elevati, l’autonomia di percorrenza notevolmente ridotta, la disponibilità delle infrastrutture per la ricarica ancora limitata e la performance della batteria si riduce progressivamente.

Ma il settore è troppo rilevante per l’economia italiana ed europea: solo il settore “core” rappresenta il 13% del fatturato manifatturiero europeo, il 6,3% della produzione manifatturiera italiana, un valore aggiunto di 15 miliardi e 170mila occupati in Italia. E senza contare tutto l’indotto domestico generato (con il quale il settore pesa il 5,6% del valore aggiunto complessivo secondo Anfia), che coinvolge soprattutto l’industria dei prodotti in metallo ma anche la gomma-plastica, le attività metallurgiche, la fabbricazione di macchinari e le apparecchiature elettriche.

ETS: i rischi per la competitività delle imprese

L’Ue ha fissato un limite massimo alle quote di emissioni totali consentite rivisto e ridotto su base annuale che porterà a ridurle del 62% entro il 2030 rispetto ai livelli del 2005. La riduzione rilevante delle quote in circolazione e la possibilità che operatori esterni al sistema possano acquistare sul mercato le EU allowances hanno comportato un aumento molto significativo dei prezzi di acquisto delle quote: da inizio 2021 a oggi, il prezzo è aumentato del 42% determinando uno svantaggio competitivo per le imprese europee.

Secondo una semplice simulazione condotta dal Centro Studi Confindustria, l’eliminazione delle quote gratuite utilizzate nel 2022 dalle imprese italiane nell’ambito dell’ETS (emissions trading system), prevista nel 2034, comporterebbe in media un incremento dei costi diretti di produzione del 3% per le imprese regolamentate. L’incremento medio supererebbe il 5% per le imprese che producono derivati dalla raffinazione del petrolio e prodotti ottenuti dalla lavorazione di minerali non metalliferi (prodotti refrattari, cemento, calcestruzzo, gesso, vetro, ceramiche, ecc.), e il 7% per il 25% delle imprese più esposte.

Lapecorella (Ocse), in Italia priorità produttività e debito

Le raccomandazioni dell’Ocse all’Italia riguardano “la crescita della produttività” e il “mantenere il debito su una traiettoria sostenibile”. Lo ha detto la vice segretaria generale dell’Ocse Fabrizia Lapecorella che ha indicato nelle riforme strutturali della p.a., nella riforma del sistema giudiziario e nell’aumento della partecipazione femminile al lavoro, gli interventi di riforme strutturali più urgenti per la produttività. Anche “la disciplina dei congedi di paternità e l’educazione durante l’infanzia, così come i livelli d’istruzione “continuano ad essere obiettivi centrali da perseguire con coerenza”. L’Ocse – ha spiegato Lapecorella – mantiene una stima di crescita per l’Italia dello 0,8% per il 2024 e dell’1,1% per il 2025, come indicato nel suo ultimo Economic Outlook. Una crescita “comunque bassa” – ha commentato Lapecorella – a causa del “progressivo rientro della politica fiscale espansiva” e con il venir meno degli effetti del superbonus sugli investimenti.

Montanino (Cdp), eurobond potrebbero avere senso per investimenti in competitivita’

Per reperire una parte dei fondi necessari all’Unione europea per la sua competitività, come indicato nel rapporto di Mario Draghi, “potrebbe avere senso” emettere eurobond. Lo ha detto Andrea Montanino, capo economista Cdp, in occasione della presentazione del rapporto di previsione del Centro studi Confindustria.

“Gli 800 miliardi necessari indicati da Draghi possono arrivare dai bilanci nazionali, dal bilancio Ue e dai privati. Considerando l’attuale proporzione degli investimenti, 600-650 miliardi dovrebbero arrivare dai privati e il resto dal pubblico. Il bilancio europeo è di 150 miliardi, se i fondi arrivassero tutti da lì andrebbe alzato e non è possibile in questa entità”, ha rilevato Montanino, ricordando che “ci sono 33mila miliardi di risparmio privato in Europa, sono sui conti correnti o affidati a gestori, che spesso investono fuori dall’Ue”. In questo quadro, “potrebbe avere senso fare emissioni di debito comune, eurobond e in questa maniera si creerebbe un safe asset che potrebbe attrarre investitori istituzionali internazionali” e poi “mobilitare le banche di promozione e sviluppo, come Cdp, il cui compito è catalizzare le risorse private su progetti che permettono la crescita economica”, ha spiegato Montanino.

Aleotti: Pil non galoppa, pesa perdita di competitività Ue

“Il ruolo di Confindustria non sarà timido”, garantisce la vicepresidente con delega al centro studi, Lucia Aleotti. Ne emerge, evidenzia, “una grande complessità globale” e “con grande evidenza una perdita di competitività dell’Unione Europea”. “In queste difficoltà – sottolinea la vicepresidente di Confindustria – possiamo sicuramente affermare che l’Italia sta tenendo botta, il Pil non galoppa ma cresce”.

È uno scenario in cui “l’export di beni sicuramente soffre la crisi tedesca ma comunque cresce a livello globale. In cui i tassi non sono scesi come ci attendevamo all’inizio dell’anno e la nostra inflazione ormai allo 0,7%, i costi dell’energia rimangono stabilmente alti e superiori a quelli europei, la Germania rallenta, il settore dell’automotive è in crisi drammatica e le aziende sentono mordere la difficoltà di trovare lavoratori qualificati e formati”. Tra i vari punti, evidenzia, “certamente abbiamo bisogno della ripartenza degli investimenti in impianti e macchinari, perché la produzione, quindi l’export e la competitività globale, si basa su questo elemento”.

Questi investimenti “hanno un po’ rallentato in attesa del varo di Industria 5.0, che è una misura molto importante” che “ha delle complessità applicative, per la risoluzione delle quali è in corso un dialogo con il ministero”. C’è la sfida del Pnrr “straordinariamente importante per il Paese”. E “dobbiamo anche cominciare a pensare al post Pnrr”. E c’è il tema del green deal e della crisi dell’automotive: un “punto cruciale su cui la riflessione di Confindustria si sta concentrando” è “il dovere di ribadire con forza che le politiche europee non possono ignorare le conseguenze che generano sulle imprese“. Le imprese “vogliono essere sempre più sostenibili” ma è “necessario ribadire che si può camminare ancora in questo percorso senza dover desertificare industrialmente il nostro continente, senza creare disoccupazione, senza rinunciare ai nostri standard sociali”.